नए टैक्स या पुराना टैक्स सिस्टम, बजट से पहले अंतर समझिए

नए टैक्स या पुराना टैक्स सिस्टम, बजट से पहले अंतर समझिए

सरकारी आकंड़े के अनुसार इनकम टैक्स फाइल करने वाले लगभग 73 प्रतिशत इंडिवीजुअल टैक्सपेयर्स ने नए टैक्स सिस्टम का इस्तेमाल किया है.

भारत में तीन दिन बाद वित्तीय वर्ष 2025-26 का केंद्रीय बजट पेश होने जा रहा है. इस देश में हर साल फरवरी महीने में केंद्रीय बजट पेश किया जाता है, जिसमें सरकार देश की आर्थिक नीतियों का खाका तैयार करती है. हालांकि इस बार के बजट को लेकर टैक्सपेयर्स को काफी उम्मीदें हैं, क्योंकि टैक्स दरें, रियायतें और छूट देश के नागरिकों पर सीधा असर डालती हैं.

चर्चा तो ये भी है कि वित्त मंत्री निर्मला सीतारमण 1 फरवरी को इनकम टैक्स की ओल्ड रीजीम को खत्म करने का ऐलान कर सकती है. दरअसल पिछले कुछ सालों में भारतीय टैक्स सिस्टम में महत्वपूर्ण बदलाव हुए हैं. फिलहाल देश में इनकम टैक्स की दो प्रणाली मौजूद हैं. पहलय, जिसे ओल्ड टैक्स स्लैब कहा जाता है. तो वहीं साल 2020 में सरकार ने नई टैक्स प्रणाली (New Tax Slab) शुरू की. हालांकि सरकारी आकंड़े के अनुसार इनकम टैक्स फाइल करने वाले लगभग 73 प्रतिशत इंडिवीजुअल टैक्सपेयर्स ने नया टैक्स सिस्टम का इस्तेमाल किया है.

ऐसे में इस रिपोर्ट में विस्तार और आसान तरीके से समझेंगे कि पुराने और नए टैक्स सिस्टम में क्या अंतर हैं, और कैसे ये दोनों विकल्प आपको अपनी आय पर टैक्स बचाने या बढ़ाने में मदद कर सकते हैं.

क्या है पुराना टैक्स सिस्टम

भारत में पहले (नए टैक्स सिस्टम के आने से पहले) का टैक्स सिस्टम पारंपरिक है, जिसमें टैक्स पेयर्स को कई तरह की छूट और रियायतें मिलती थीं. इसमें खासतौर पर इनकम टैक्स के लिए अलग-अलग स्लैब हैं, और करदाता को अलग-अलग तरह की छूटों जैसे हाउस रेंट अलाउंस (HRA), मेडिकल अलाउंस, और अन्य डिडक्शन का लाभ मिलता था.

पुराने टैक्स सिस्टम की खास बातें

ओल्ड टैक्स स्लैब में भारत सरकार ने इंडिवीजुअसर टैक्सपैयर्स के लिए कुछ खास रियायतें दी हैं, जिनका उद्देश्य आय कर को कम करना है. यहां हम इस सिस्टम को आसान तरीके से समझेंगे.

5 लाख तक की आय पर कोई टैक्स नहीं- ओल्ड टैक्स स्लैब में अगर आपकी सालाना आय 5 लाख रुपये तक है, तो आपको कोई टैक्स नहीं देना पड़ता है. इसका मतलब यह है कि 5 लाख रुपये तक की आय पर आपको पूरी तरह से टैक्स से छूट मिलती है.

सेंक्शन 80C के तहत टैक्स छूट- इसके अलावा, ओल्ड टैक्स स्लैब में एक और महत्वपूर्ण छूट है, जो सेक्शन 80C के तहत मिलती है. अगर आप 1.5 लाख रुपये तक निवेश करते हैं, तो आपकी आय से यह रकम घटा दी जाती है, जिससे आपकी टैक्स योग्य आय कम हो जाती है. उदाहरण के लिए, अगर आपकी आय 6 लाख रुपये है और आपने 1.5 लाख रुपये 80C में निवेश किए हैं, तो आपकी टैक्सेबल इनकम 4.5 लाख रुपये हो जाएगी, जिस पर टैक्स नहीं लगेगा.

कुल छूट: इन दोनों बातों को मिलाकर देखा जाए तो अगर आपकी सालाना आय 6.5 लाख रुपये तक है, तो आप टैक्स से पूरी तरह छूट पा सकते हैं. 5 लाख रुपये तक की आय पर टैक्स नहीं है और 1.5 लाख रुपये तक के निवेश पर छूट मिलती है. इसका मतलब आपकी 6.5 लाख रुपये की आय पर कोई टैक्स नहीं होगा.

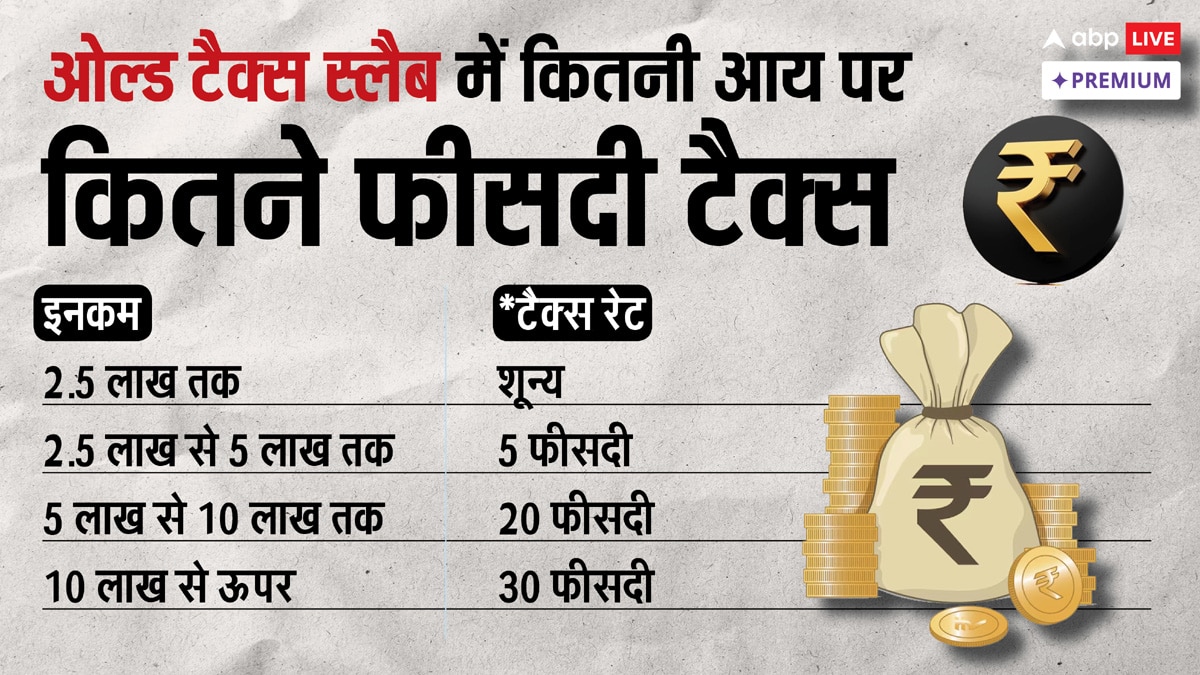

टैक्स रेट्स: ओल्ड टैक्स स्लैब में टैक्स रेट्स आय के हिसाब से अलग-अलग होते हैं.

- 2.5 लाख से 5 लाख रुपये तक की आय पर 5% टैक्स

- 5 लाख से 10 लाख रुपये तक की आय पर 20% टैक्स.

- 10 लाख रुपये से अधिक आय पर 30% टैक्स.

इसके अलावा, अगर आप वरिष्ठ नागरिक हैं (60 साल या उससे अधिक उम्र के), तो आपको कुछ अतिरिक्त छूट मिल सकती है.

पुराने टैक्स सिस्टम का फायदा

पुराने टैक्स सिस्टम का सबसे बड़ा फायदा यह था कि इसमें आपको अपने खर्चों का हिसाब करने की पूरी आज़ादी थी. अगर आप अपनी आय को सही तरीके से खर्च करते थे और निवेश करते थे, तो टैक्स बचाने के कई मौके मिलते थे. लेकिन यह एक जटिल प्रक्रिया थी और हर किसी के लिए इसे समझना आसान नहीं था.

2. नया टैक्स सिस्टम (नई कर व्यवस्था):

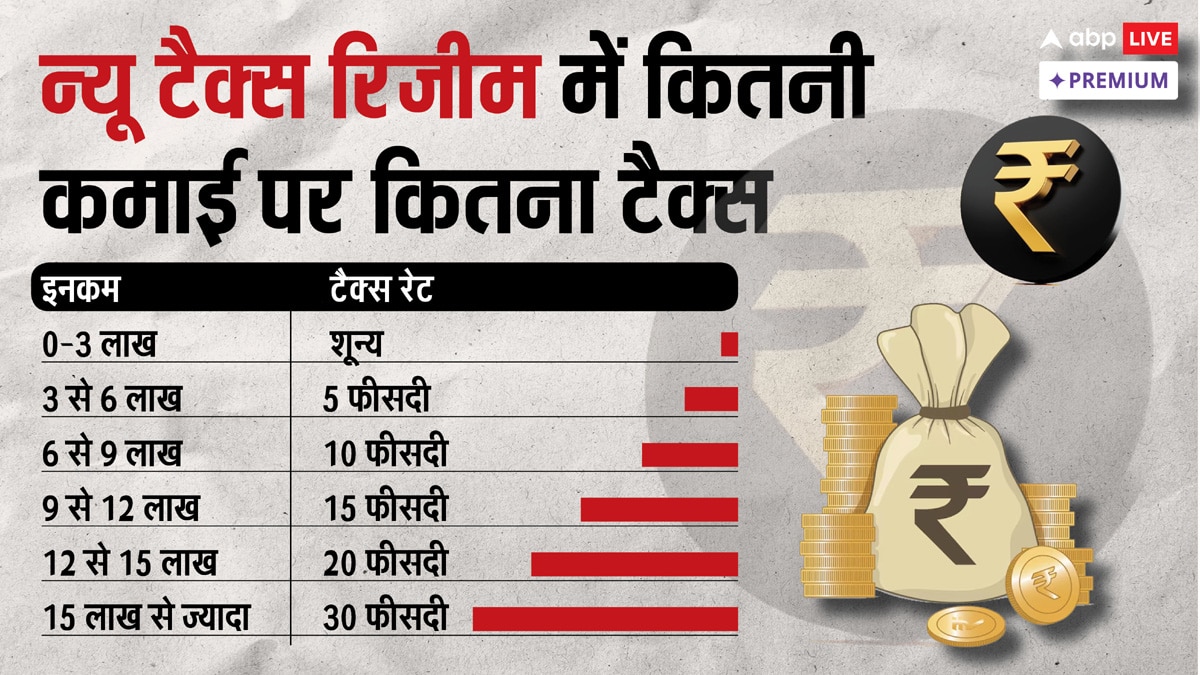

नई टैक्स प्रणाली को साल 2020 से शुरू किया गया था. इस प्रणाली में टैक्स रेट को कम रखा गया है. न्यू टैक्स रिजीम पुरानी टैक्स स्लैब से कई मायनों में अलग है. इसमें कम दर के साथ स्लैब ज्यादा हैं. इसके अलावा पुराने टैक्स प्रणाली की तुलना में इसमें कई तरह की छूट और कटौती इसमें नहीं मिलतीं. न्यू टैक्स रिजीम में इनकम में इजाफा होने के साथ ही, टैक्स स्लैब बढ़ता जाता है.

नए और पुराने टैक्स सिस्टम में क्या है अंतर

टैक्स स्लैब्स- पुराने सिस्टम में टैक्स स्लैब्स कम थे और कुछ छूट मिलती थी, जैसे 80C के तहत निवेश पर छूट. नए सिस्टम में टैक्स स्लैब्स ज्यादा और दरें भी कम हैं, लेकिन इसमें कुछ छूट नहीं मिलती.

छूट और निवेश- पुराने सिस्टम में आप 1.5 लाख रुपये तक के निवेश (जैसे PPF, ELSS) पर टैक्स छूट पा सकते थे. नए सिस्टम में ऐसे कोई छूट नहीं मिलती, लेकिन टैक्स स्लैब्स कम होने की वजह से आपकी टैक्स की दर कम हो सकती है.

टैक्स फाइलिंग आसान- नए सिस्टम में टैक्स फाइलिंग ज्यादा आसान है, क्योंकि इसमें आपको किसी तरह के निवेश या खर्च का हिसाब नहीं देना पड़ता. पुराने सिस्टम में आपको निवेश और खर्च की डिटेल्स देनी पड़ती थीं, जो थोड़ा झंझट वाला था.

टैक्स रेट्स- पुराने सिस्टम में टैक्स रेट्स थोडे़ ज्यादा थे, खासकर ज्यादा इनकम वालों के लिए. जबकि नए सिस्टम में टैक्स रेट्स कम हैं, जैसे 3 लाख तक पर कोई टैक्स नहीं और 6 लाख तक पर सिर्फ 5% टैक्स लगता है.

लचीलापन- पुराने सिस्टम में आप अपनी इनकम को बचाने के लिए विभिन्न निवेश और खर्चों के जरिए टैक्स बचा सकते थे. नए सिस्टम में यह लचीलापन नहीं है, लेकिन टैक्स स्लैब्स में कमी के कारण टैक्स कम होता है.

कौन सा टैक्स स्लैब चुनना फायदेमंद

पटना यूनिवर्सिटी की अर्थशास्त्र की प्रोफसर सुनीता श्रीवास्तव ने इस सवाल के जवाब में कहा- अब सवाल यह उठता है कि कौन सा टैक्स सिस्टम आपके लिए बेहतर होगा? इसका जवाब आपकी आय, खर्चों और निवेश के तरीकों पर निर्भर करता है. इसे आसान तरीके से समझें तो अगर किसी व्यक्ति की आय कम है और उसके पास टैक्स बचाने के लिए किसी भी तरह का निवेश नहीं है, तो ऐसे में उनके लिए नया टैक्स सिस्टम आपके लिए ज्यादा फायदेमंद हो सकता है.

लेकिन, आप टैक्स बचाने के लिए PPF, ELSS, NPS या अन्य योजनाओं में निवेश कर रहे हैं, तो पुराने टैक्स सिस्टम को चुनना अधिक समझदारी हो सकती है. क्योंकि इसमें आपको टैक्स डिडक्शन के जरिए अधिक लाभ मिलेगा.

इसके अलावा अगर आप साधारण तरीके से टैक्स भरना चाहते हैं और छूटों से जूझना नहीं चाहते, तो नया टैक्स सिस्टम बेहतर विकल्प है. यह विकल्प आसान और कम झंझट वाला है.